칼럼

테헤란은 법적 지식을 공유하여 고객님들께 한걸음 더 다가갑니다.

기준경비율 단순경비율 차이, 대상자 쉽게 설명해드릴게요

안녕하세요.

대표님들의 효율적인 절세를 도와드리고 있는 절세 파트너 세무회계 테헤란입니다.

매년 5월이면 신고 및 납부를 진행해야 하는 세금이 있죠. 바로, '종합소득세' 입니다.

근로소득 외에도 사업소득, 이자소득, 배당소득, 연금소득, 기타소득 등이 발생할 경우 모든 과세대상을 합산하여 종합소득세 신고 및 납부를 하셔야 하는데요.

소득세는 사업자가 스스로 소득을 계산해서 납부를 해야 하기 때문에 사업자의 경우 소득세법에 따라 장부를 작성해야 됩니다. 장부는 간편장부와 복식부기 장부 두 가지가 있죠.

이러한 장부 기록이 필요한 이유는 소득세를 신고 및 납부할 때 증빙자료로 사용될 수 있기 때문이라고 할 수 있습니다.

모든 사업자의 경우에는 장부를 작성해야 하지만, 프리랜서나 소규모 사업자의 경우에는 현실적으로 장부를 기록하지 않는 경우가 더 많은데요.

국세청에서는 장부가 없는 납세자에게도 세금을 과세하기 위해 경비를 추정하는 방법을 마련해두었습니다.

이를 경비율이라고 하죠.

매출액에 따라 경비율을 정해 놓은 후 사업별, 업종별, 규모별로 경비율을 달리 적용하고 있습니다.

이러한 경비율은 단순경비율과 기준경비율로 나뉘어집니다.

그럼 위에서 말씀드린 종합소득세 신고방법을 정리해보자면, 크게 4가지로 나누어 볼 수 있겠죠.

1) 간편장부 작성 및 신고

2) 복식부기 장부 작성 및 신고

3) 기준경비율 적용 및 신고

4) 단순경비율 적용 및 신고

그래서 오늘은 기준경비율 단순경비율에 대해 쉽게 설명 도와드리려고 합니다.

종합소득세 신고를 하셔야 하는 분들은 오늘 이 글을 끝까지 집중해서 읽으면 많은 도움이 되실 것입니다.

만약, 이와 관련하여 전문 세무사와 상담이 필요하신 분들은 아래 링크를 통해 상담 문의 주셔도 좋습니다.

[ ▼ 전화 상담 바로가기 CLICK ]

[ ▼ 채팅 상담 바로가기 CLICK ]

모든 사업자는 장부를 기장해야 하는데요. 간편장부와 복식부기 장부 중 사업자에 해당되는 장부를 작성하여 재무제표 또는 소득금액계산서 등을 소득세 신고서에 첨부하여 제출해야 됩니다.

그러나 여러가지 이유로 장부를 기장하지 않거나 기장한 주요 부분이 허위인 경우가 있을 수 있습니다. 때문에 소득금액을 추계로 계산하여 과세할 수 있는 수단으로 경비율제도를 도입하였죠.

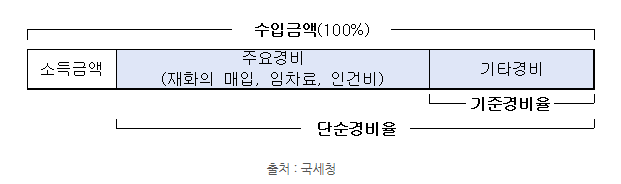

경비율제도에는 기준경비율과 단순경비율이 있는데요.

① 기준경비율

기준경비율은 재화의 매입, 임차료, 인건비 등의 주요경비는 증빙에 의하여 필요경비를 인정하고, 이 외의 기타경비는 기준경비율로 필요경비를 산정하여 소득금액을 계산합니다.

일정 규모 이상의 사업자는 매출액에서 수취한 증빙서류에 의해 확인되는 주요경비를 공제하고, 소득금액을 계산하도록 하는 제도를 기준경비율이라고 하죠.

② 단순경비율

단순경비율은 필요경비 전부를 경비율에 의해 인정하고 있습니다.

단순경비율은 사업 규모가 영세하여 장부를 기록할 필요가 없거나 장부를 기록할 여력이 없는 사업자들을 위한 제도인데요. 이러한 사업자들은 단순경비율을 활용하여 종합소득세를 신고할 수 있습니다.

해당 과세기간에 신규로 사업을 시작한 사업자이거나 직전연도 수입금액이 일정 수준 이하인 소규모 사업자들에게 적용되죠.

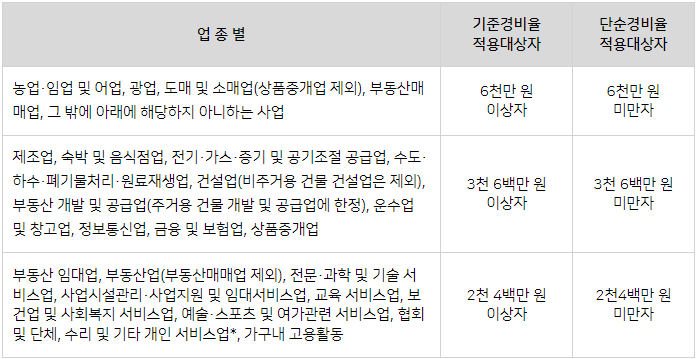

단순경비율 기준경비율의 차이는 위 사진을 참고하시면 쉽게 이해하실 수 있습니다.

기준경비율 적용대상자는 단순경비율 적용대상자보다 증빙수취의무가 강회돠었는데요. 주요경비에 대한 증빙이 없는 경우 세부담이 급격히 증가합니다.

단순경비율대상자에서 기준경비율대상자로 전환될 경우 수입금액이 전년도와 비슷하거나 줄어든 경우에도 세부담이 급격하게 증가됩니다.

업종별 기준수입금액 이상자는 기준경비율을 적용하여 소득금액을 계산하는데요.

기준수입금액 미만자와 신규사업자 중 당해연도 수입금액이 복식부기의무자 기준수입금액 미만일 경우 단순경비율을 작용하여 소득금액을 계산합니다.

그러나 의사, 변호사 등 전문직 사업자는 신규 여부와 수입금액에 상관없이 기준경비율을 적용하지요.

단, 신용카드/현금영수증 상습발급거부자, 현금영수증미가맹사업자는 단순경비율 적용이 배제됩니다.

위 내용은 2021년 업종별 수입금액 기준으로 판단한 기준 대상자입니다.

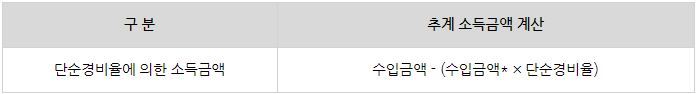

단순경비율 적용대상자는 필요경비 전부를 단순경비율을 적용하여 소득 금액을 계산합니다.

주요경비(매입 비용, 임차료, 인건비)와 상관없이 수입 금액에 단순경비율을 곱해서 경비가 결정되는 것이죠.

단순경비율은 수입금액 대비 전체경비를 업종별로 평균한 비율입니다.

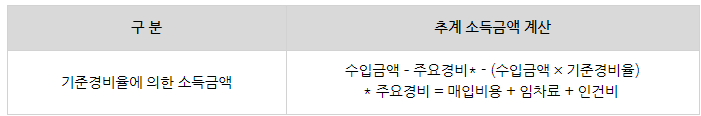

기준경비율 적용대상자는 주요경비(매입 비용, 임차료, 인건비)는 사업관련경비로서 적격증빙(세금계산서, 계산서, 신용카드, 현금영수증)을 수취해야 경비가 인정됩니다.

주요경비를 제외한 기타경비는 기준경비율을 적용하여 소득금액을 계산합니다.

그리고 기준경비율은 수입금액 대비 주요경비를 제외한 기타경비가 차지하는 비율이라고 할 수 있죠.

이렇게 종합소득세 신고 방법인 기준경비율 단순경비율에 대해 알아보았는데요.

종합소득세는 혼자서 신고하실 수도 있겠지만, 준비해야 될 서류도 많고 발생하는 세액도 큰 만큼 세금 신고를 할 때 실수가 발생해서는 안 됩니다.

종합소득세를 신고할 때 신고 기한을 놓치거나 서류가 누락되는 경우에는 가산세가 부과될 수도 있습니다.

가산세는 내지 않아도 될 안타까운 세금이라고 불릴 만큼 이러한 불상사가 일어나지 않도록 방지하는 것이 중요하죠.

그래서 세무 전문가의 도움을 받으시는 것이 중요합니다. 세무사는 매년 개정되고 있는 세법에 대해 가장 잘 알고 있으며, 업종별 절세 노하우를 다양하게 보유하고 있습니다.

셀프로 경비율을 인정받기는 어렵기 때문에 세무사의 도움을 통해 다양한 공제 항목과 세금 감면 혜택을 적용하여 신고하시는 것이 종합소득세를 절세할 수 있는 방법입니다.

세무회계 테헤란에서는 여러가지 절세방안을 보유하고 있으므로 당소만의 체계적인 절세 플랜이 궁금하신 분들은 아래 링크를 통해 상담 문의 주셔도 좋습니다.

[ ▼ 채팅 상담 바로가기 CLICK ]

[ ▼ 전화 상담 바로가기 CLICK ]

더 많은 정보가 궁금하다면

유사 건으로 상담 필요 시